Quay trở lại danh sách tin tức

Quay trở lại danh sách tin tức

30/05/2023

30/05/2023Khối lượng giao dịch không dùng tiền mặt sẽ tăng hơn gấp đôi vào năm 2030

Thanh toán điện tử đã trở nên phổ biến từ trước COVID-19. Dưới tác động của đại dịch, xu hướng thanh toán không tiền mặt (TTKTM) tiếp tục bùng nổ và phát triển mạnh mẽ.

Ở quy mô khu vực, Đông Nam Á (ĐNA) là mảnh đất màu mỡ thuận lợi cho xu hướng TTKTM và những đột phá về công nghệ trong hệ sinh thái số. Với 623 triệu khách hàng tiềm năng vào năm 2030, ĐNA được kỳ vọng sẽ trở thành nền kinh tế lớn thứ tư trên toàn cầu.

Là một trong những quốc gia có nền kinh tế mới nổi tại ĐNA, Việt Nam có nhiều tiềm năng cho thanh toán điện tử phát triển mạnh mẽ. Tổng giá trị giao dịch của lĩnh vực này được dự báo sẽ đạt 15 tỷ USD vào năm 2021 cùng với tốc độ tăng trưởng thường niên dự kiến là 15,7% vào năm 2025. Tuy nhiên, chỉ với 30% số người trưởng thành sử dụng dịch vụ ngân hàng kỹ thuật số, lĩnh vực thanh toán tại Việt Nam còn dư địa để tăng trưởng cao hơn nữa. Việc tăng cường sử dụng các dịch vụ số, bao gồm các giải pháp thanh toán điện tử, sẽ giúp Việt Nam khai thác tiềm năng này một cách nhanh chóng hơn.

Để các dịch vụ thanh toán điện tử tạo ra tầm ảnh hưởng, trước tiên doanh nghiệp trong ngành cần phải hiểu rõ các xu hướng vĩ mô trên toàn cầu mà đang góp phần định hình tương lai của lĩnh vực thanh toán. Từ đó làm tiền đề hình thành chiến lược giúp doanh nghiệp thích nghi với mọi thách thức tương lai.

6 xu hướng vĩ mô định hình tương lai của lĩnh vực thanh toán tại Việt Nam

Những xu hướng vĩ mô này – được thúc đẩy bởi sở thích của người tiêu dùng, công nghệ, luật định và M&A (mua bán và sáp nhập) – sẽ định hình tương lai của lĩnh vực thanh toán trong vòng 5 năm tới.

Tóm lược: Tương lai của lĩnh vực thanh toán

1. Tài chính toàn diện và niềm tin

Các sản phẩm tài chính điện tử chính thống dự báo sẽ được sử dụng nhiều hơn do các sản phẩm này có tính khả dụng cao và rất tiện lợi. Do phần lớn các doanh nghiệp vừa và nhỏ (SMEs) tại ĐNA không có khả năng chi trả các chi phí liên quan đến chuyển đổi số, việc xoá nhoà những rào cản sẽ thúc đẩy các doanh nghiệp hội nhập thông qua con đường số hóa.

Hoạt động ngân hàng thuận tiện và dễ tiếp cận hơn

Tài chính toàn diện ở các nước đang phát triển, như Việt Nam, sẽ tiếp tục được thúc đẩy bởi các thiết bị di động và khả năng tiếp cận các cơ chế thanh toán thuận tiện, giá cả phải chăng. Theo một khảo sát do Visa thực hiện, gần một phần ba người tiêu dùng Việt Nam đã sử dụng ngân hàng số để mua sắm và chuyển khoản.

Nắm bắt cơ hội trên, các ngân hàng Việt Nam và các nhà cung cấp dịch vụ thanh toán, đặc biệt là các công ty fintech, tiếp tục mở rộng sản phẩm và khả năng đáp ứng của họ. Dưới đây là một số ví dụ:

- Techcombank hợp tác với Amazon Web Services và Backbase để triển khai các dịch vụ đám mây của mình.

- Đi đầu trong lĩnh vực ngân hàng số, VPBank đã ra mắt ngân hàng số đầu tiên, VPBank Neo, vào năm 2021.

- NextPay, một công ty xử lý thanh toán, đặt mục tiêu huy động 100 triệu USD với một vòng gọi vốn thông qua phát hành riêng lẻ, chuẩn bị cho kế hoạch niêm yết tại Sở giao dịch chứng khoán Thành phố Hồ Chí Minh vào năm 2022.

- Timo, ngân hàng số đầu tiên của Việt Nam, đã ký hợp tác chiến lược với Ngân hàng Bản Việt vào năm 2020 để tiếp tục mở rộng các dịch vụ..

Với mục tiêu tăng cường tài chính toàn diện, vào tháng 3/2021, Chính phủ đã phê duyệt một chương trình thí điểm kéo dài hai năm cho Mobile Money (Ví điện tử viễn thông). Chương trình này nhằm phục vụ đối tượng có điện thoại di động ở các vùng sâu vùng xa mà chưa được tiếp cận và khó tiếp cận với ngân hàng – cho phép người dùng thanh toán các hàng hoá và dịch vụ có giá trị thấp thông qua tài khoản điện thoại di động mà không cần đến ngân hàng truyền thống.

2. Tiền kỹ thuật số

Xu hướng hiện nay đang nghiêng về tiền kỹ thuật số do người dùng mong đợi CBDC sẽ giảm chi phí giao dịch và tạo điều kiện thuận lợi cho thanh toán xuyên biên giới. Tại ĐNA, chúng tôi dự đoán các khoản đầu tư “khủng” từ các Ngân hàng Trung ương cho mục đích thử nghiệm CBDC.

Phí giao dịch thấp hơn, tạo điều kiện thuận lợi cho các khoản thanh toán xuyên biên giới

ĐNA đang có những bước tiến mạnh mẽ trong việc phát triển của các loại tiền kỹ thuật số. Ấn phẩm “Báo cáo chỉ số phát triển: Cuộc đua tiền kỹ thuật số của Ngân hàng Trung ương (CBDC) – Tâm điểm: Châu Á” đã cho biết dự án CBDC bán lẻ tiên tiến nhất trên thế giới là Bakong của Campuchia. Ra mắt vào năm 2020, dự án Bakong được kỳ vọng là sẽ thúc đẩy tài chính toàn diện cho người dân Campuchia ở các vùng nông thôn. Giờ đây, họ có thể giao dịch thông qua ví điện tử, thay vì sử dụng dịch vụ tại các ngân hàng truyền thống.

Do các lợi ích được nêu trên, cuộc đua tiến hành thí điểm CBDC và quá trình xây dựng các quy định cần thiết sẽ ngày càng gia tăng trong khu vực.

Theo báo cáo trên, các dự án CBDC có hai mô hình chính:

- CBDC bán lẻ do người tiêu dùng và doanh nghiệp trực tiếp nắm giữ.

- CBDC liên ngân hàng / bán buôn chỉ dành cho các tổ chức tài chính

Các quốc gia ĐNA như Thái Lan và Singapore được đánh giá cao trong lĩnh vực CBDC bán buôn. Cả hai quốc gia này đều tập trung vào các dự án xuyên biên giới cho phép Ngân hàng Trung ương của họ kiểm tra khả năng tương tác và kết nối quốc tế của dự án.

Việt Nam có thể gia nhập cuộc đua phát triển CBDC cùng các nước trong khu vực. Theo Quyết định 942 mới đây, Ngân hàng Nhà nước Việt Nam (NHNN) được giao nhiệm vụ nghiên cứu thí điểm sử dụng ‘tiền ảo’ trong ba năm tới. Mặc dù chương trình thí điểm vẫn chưa ấn định thời gian cụ thể, động thái của các nhà hoạch định chính sách tại Việt Nam sẽ là tâm điểm trong thời gian tới.

Một điểm đáng chú ý là khi triển khai CBDC, các quốc gia phải đánh giá cẩn thận mức độ sẵn sàng của cơ sở hạ tầng kỹ thuật số, xương sống của bất kỳ loại tiền kỹ thuật số nào.

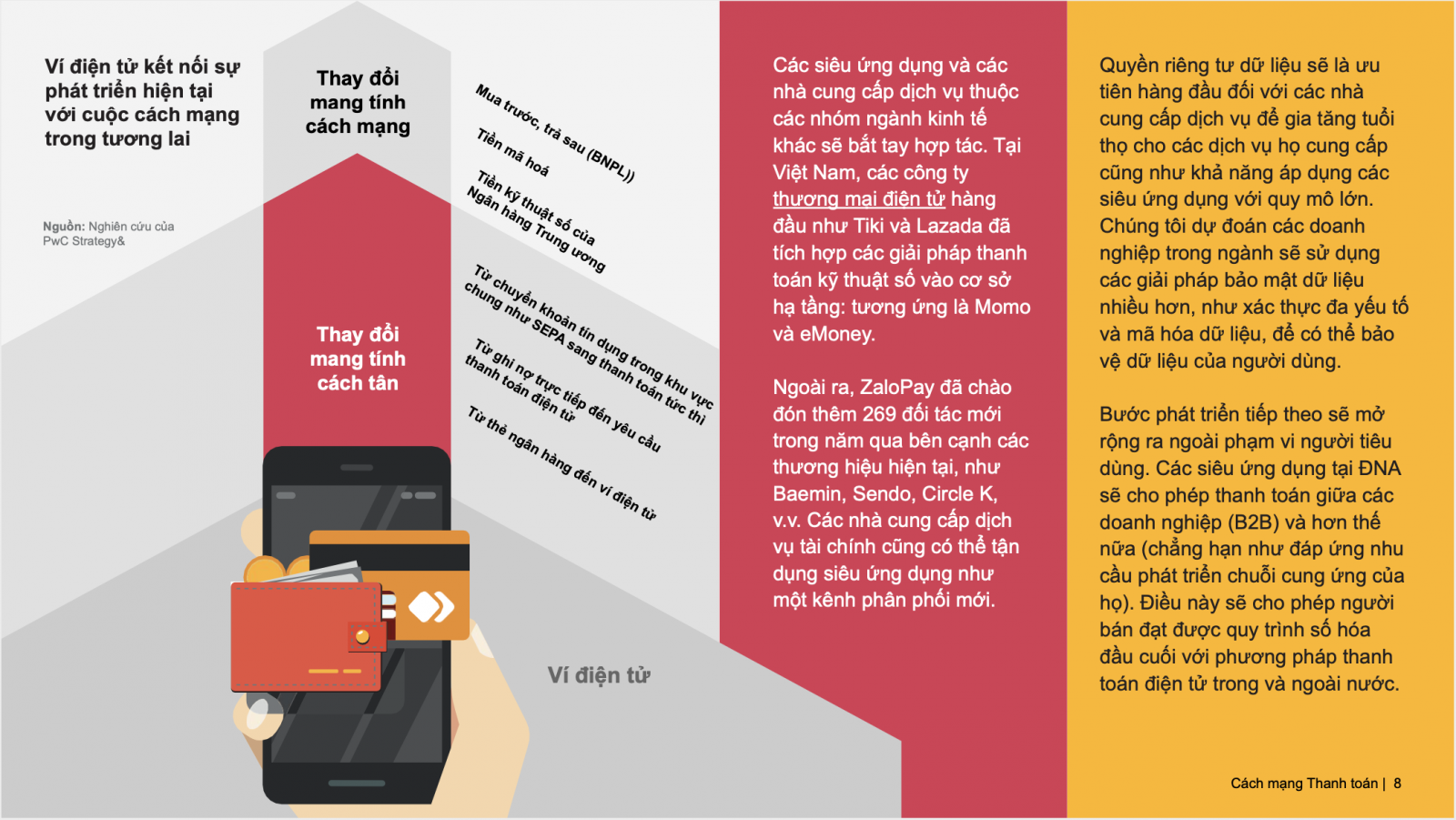

3. Ví điện tử và siêu ứng dụng

ĐNA đã chứng kiến sự phát triển như vũ bão của ví điện tử do “thanh toán một chạm” đã trở thành lựa chọn hàng đầu của người tiêu dùng. Chúng tôi kỳ vọng khu vực này sẽ chứng kiến nhiều thương vụ sáp nhập và hợp tác kinh doanh lớn trong tương lai gần.

Tiện lợi và nhiều lựa chọn hơn cho người dùng

Thanh toán bằng ví điện tử tại ĐNA đạt giá trị hơn 22 tỷ USD vào năm 2019 và được dự đoán sẽ tăng hơn gấp năm lần, vượt quá 114 tỷ USD vào năm 2025.

Thị trường ví điện tử tiếp tục bùng nổ tại Việt Nam. Theo một khảo sát gần đây của Visa, 85% người tham gia khảo sát có ít nhất một ví điện tử hoặc ứng dụng thanh toán. 71% sử dụng các ứng dụng này ít nhất một lần một tuần.

Với hơn 40 nhà cung cấp ví điện tử, thị trường Việt Nam được ví như ‘chiếc áo đã chật’ trong vài năm qua. Ba ví điện tử dẫn đầu: Momo, Moca và ZaloPay chiếm 90% thị phần, không còn quá nhiều ‘đất’ cho các nhà cung cấp khác. Mặc dù vậy, các ví điện tử lớn cũng đang gặp khó khăn khi họ không thể hiện được lợi thế cạnh tranh của mình so với các ứng dụng phát triển bởi ngân hàng truyền thống vốn đã bắt kịp các chức năng của ví điện tử. Nhu cầu giành lợi thế cạnh tranh trong tương lai có thể thúc đẩy các nhà cung cấp ví điện tử sáp nhập thành một vài siêu ứng dụng (super app) hàng đầu trong khu vực và địa phương nhằm thống lĩnh thị trường.

Các siêu ứng dụng có thể tạo ra là nhờ sự liên kết chặt chẽ giữa ví điện tử và các dịch vụ kỹ thuật số khác (ví dụ: thương mại điện tử, gọi xe và giao đồ ăn). Dưới đây là một số ví dụ đáng chú ý về các thương vụ mua lại gần đây:

- Grab đã mua 3,5% cổ phần của Moca để liên kết chức năng thanh toán sang ví điện tử này.

- Airpay (nay là ShopeePay) đã bán 30% cổ phần cho Sea Ltd, công ty sở hữu Shopee Việt Nam.

4. Hệ thống thanh toán

4. Hệ thống thanh toán

Mã QR thống nhất và việc áp dụng giao diện lập trình ứng dụng (API) sẽ là ưu tiên trong các hệ thống thanh toán tại khu vực do nhu cầu phát triển khả năng tương tác và nâng cao chức năng thanh toán. Trong số 10 quốc gia ở ĐNA, có 7 quốc gia đã áp dụng các tiêu chuẩn quốc gia về mã QR.

Số hoá tương tác và nâng cao chức năng thanh toán.

Việt Nam đang trong quá trình xây dựng Khung mã QR quốc gia. Công ty Cổ phần Thanh toán Quốc gia Việt Nam (NAPAS) vừa ra mắt VietQR – thương hiệu chung cho dịch vụ thanh toán và chuyển khoản bằng mã QR, được xử lý qua mạng lưới của NAPAS và 14 ngân hàng thành viên, trung gian thanh toán và đối tác trong và ngoài nước.

Về khía cạnh thương mại, các API ngân hàng mở sẽ hỗ trợ thanh toán B2B trong khu vực. Bằng cách cho phép xử lý theo thời gian thực và trao đổi thông tin đa dạng, API ngân hàng mở được kỳ vọng sẽ chuyển đổi cách thức thanh toán thông qua ngân hàng truyền thống và thay đổi cách thực hiện thanh toán B2B ngày nay.

Sự xuất hiện của phương thức “Mua trước, Trả sau” (BNPL) đã đặt ngành thanh toán điện tử lên bệ phóng tăng trưởng. Được định giá khoảng 491,3 triệu USD vào năm 2021, phương thức này được dự kiến sẽ phát triển mạnh mẽ trong giai đoạn 2021-2028.

BNPL còn tương đối mới nhưng đang phát triển nhanh chóng tại Việt Nam. Khác với thẻ truyền thống, khả năng thiết lập tài khoản BNPL dễ dàng cũng như thanh toán trả góp với lãi suất 0% sẽ tạo ra sự chuyển dịch từ thanh toán thẻ sang các chương trình BNPL. Khi thống lĩnh thị trường, BNPL có thể mở rộng ra ngoài phạm vi lĩnh vực bán lẻ, sang các hình thức hỗ trợ tài chính cho SMEs, góp phần thúc đẩy tăng trưởng kinh tế và tài chính toàn diện.

5. Thanh toán xuyên biên giới

Cơ sở hạ tầng thanh toán thời gian thực trong nước đang thiết lập các mối liên kết xuyên biên giới cho cả thanh toán bán lẻ và thanh toán thương mại. Khi ĐNA tăng tốc quá trình hội nhập kinh tế, chúng tôi dự báo sự ra đời của các chính sách và quy định chặt chẽ liên quan đến thanh toán xuyên biên giới.

Giao dịch thương mại và bán lẻ theo thời gian thực.

Việc các giao dịch xuyên biên giới gia tăng và hành vi tiêu dùng thay đổi đối với thanh toán điện tử và thương mại điện tử đã thúc đẩy lĩnh vực thanh toán mở rộng, hướng tới hệ thống tiện lợi, phổ biến và an toàn. Ví dụ, vào tháng 4/2021, Thái Lan và Việt Nam đã ra mắt hệ thống thanh toán xuyên biên giới cho phép khách Thái Lan đến Việt Nam hoặc khách Việt Nam đến Thái Lan thực hiện thanh toán bằng QR thông qua ứng dụng ngân hàng di động.

NHNN cũng đang dự thảo thông tư về TTKTM, cho phép các ngân hàng thương mại và các công ty thanh toán trung gian nội địa hợp tác với các công ty thanh toán trung gian quốc tế để cung cấp dịch vụ thanh toán quốc tế. Khung pháp lý này sẽ góp phần tạo điều kiện cho nhu cầu giao thương quốc tế hoặc các cơ hội tiềm năng khác. Chẳng hạn như một lượng lớn khách du lịch Trung Quốc tới Việt Nam hàng năm phần lớn sử dụng các ví điện tử nước ngoài như Wechat Pay và Alipay.

Ở quy mô ĐNA, ngày 2/6/2021, Việt Nam và Singapore đã thống nhất thành lập nhóm công tác kỹ thuật chung về Đối tác kỹ thuật số, tiến tới ký kết Hiệp định Kinh tế Kỹ thuật số (DEA). Hiệp định này sẽ giúp Việt Nam thiết lập các khuôn khổ và quy tắc cho giao thương điện tử, từ đó, cho phép các doanh nghiệp trong nước kết nối trực tuyến với các quốc gia trong khu vực như Singapore một cách trơn tru hơn.

6. Tội phạm tài chính

“Với tình hình tội phạm tài chính ngày càng tinh vi, ĐNA sẽ ngày càng phụ thuộc vào các bên liên quan trong công tác chống lại những hiểm hoạ này. Người tiêu dùng và doanh nghiệp sẽ ủng hộ các khu vực pháp lý đã có những tiến bộ lớn trong lĩnh vực an ninh mạng, cả về phương pháp phòng ngừa lẫn nguồn lực ứng phó trong tương lai.

Cần có biện pháp bảo vệ mạnh mẽ hơn trong không gian mạng.

Các quốc gia trong khu vực ĐNA phải đối mặt với các nguy cơ đến từ các doanh nghiệp dịch vụ tài chính phi ngân hàng, nhóm mới gia nhập thị trường và cần phải nhanh chóng tuân thủ các quy định nghiêm ngặt. Dựa trên khảo sát của Kaspersky về An ninh CNTT 2020, Indonesia, Thái Lan và Việt Nam hứng chịu nhiều cuộc tấn công lừa đảo nhất vào khu vực trong năm 2020. Khi nền kinh tế kỹ thuật số của Việt Nam được dự báo sẽ đạt 52 tỷ USD vào năm 2025, doanh nghiệp sẽ phải đối mặt với nhiều nguy cơ về an ninh mạng hơn và ở mức độ càng tinh vi hơn.

Với nhận dạng kỹ thuật số, các cơ chế xác thực liên quan và hoạt động tội phạm gia tăng, việc lên kế hoạch cho phương pháp tiếp cận thống nhất nhằm chống tội phạm tài chính là rất quan trọng. Ngoài ra, doanh nghiệp cần triển khai cơ sở hạ tầng thích hợp để đối phó với rủi ro an ninh mạng trong bối cảnh khách hàng ngày càng kỳ vọng vào việc thanh toán nhanh hơn với ít thao tác hơn. Để bảo vệ toàn diện, các biện pháp kiểm tra (ví dụ: chấm điểm rủi ro, cơ chế khóa) cần được áp dụng cùng với các công nghệ phòng ngừa (ví dụ: sinh trắc học, giải pháp phân tích trong phiên).

Việt Nam đã tăng thứ hạng trong Chỉ số An ninh mạng Toàn cầu (GCI) vào năm 2020, đứng thứ 4 trong số 11 nước ASEAN và thứ 7 ở Châu Á – Thái Bình Dương. Tuy nhiên, chúng ta vẫn cần tiếp tục triển khai các hoạt động củng cố an ninh mạng. Việc tăng cường chia sẻ thông tin liên chính phủ hoặc các mối quan hệ hợp tác giữa tư nhân-nhà nước sẽ cho phép trao đổi thông tin tài chính một cách minh bạch, từ đó, phòng thủ mạnh mẽ hơn đối với tội phạm tài chính.

Sẵn sàng cho tương lai

Để thành công, doanh nghiệp trong hệ sinh thái thanh toán có thể lập kế hoạch để xác định điểm yếu và ưu tiên của họ như sau

| Doanh nghiệp | Phục hồi | Sáng tạo | Định hình | Báo cáo |

| Ngân hàng truyền thống | Tận dụng các tiện ích quy trình để xử lý các dịch vụ không khác biệt như ATM | Cân nhắc lại về việc phát hành thẻ cứng

Ưu tiên ứng dụng công nghệ trong mô hình kinh doanh Đa dạng hóa thành các dịch vụ mang lại Tận dụng công nghệ đám mây để lưu

|

Đầu tư, mua và triển khai hình thức thanh toán thời gian thực và cho phép hiển thị thông tin phong phú, thay thế hệ thống thanh toán truyền thống.

Sử dụng siêu ứng dụng làm kênh phân phối và thu hút khách hàng mới. Phát triển các API để mang lại sự đổi mới trong lĩnh vực thanh toán thương mại. Tăng cường bảo mật và xác minh cho tất cả người dùng trong và ngoài tổ chức (ví dụ: giới thiệu mô hình Zero Trust)

|

Chia sẻ thông tin xuyên suốt tổ chức về các sự cố gian lận và phân tích dữ liệu về chống rửa tiền (AML), để chống lại tội phạm tài chính.

Chia sẻ những tiến bộ công nghệ mới nhất trong việc phát hiện và ngăn chặn tội phạm tài chính. Báo cáo nhanh sau khi điều tra về các hoạt động đáng ngờ (ví dụ: báo cáo giao dịch theo thời gian thực)

|

| Ngân hàng số | Không áp dụng | Cân nhắc lại về trải nghiệm thanh toán của khách hàng. Tạo trải nghiệm đa kênh và tùy chọn kênh liền mạch. Đánh giá lại nỗ lực cần thiết khi mang |

Tận dụng công nghệ và kinh nghiệm và tập trung vào ưu tiên của khách hàng – tăng nhận thức của khách hàng về thương hiệu. Thiết lập hệ thống hướng tới hiệu quả cao và có khả năng tương tác với các dịch vụ thanh toán khác trên thị trường. Tận dụng ngân hàng mở để nâng cấp các dịch vụ và sản phẩm tạo ra giá trị. |

Chia sẻ thông tin về các nhu cầu chưa được đáp ứng của người dùng và xu hướng tiêu dùng.

Chia sẻ các biện pháp đảm bảo quyền riêng tư và bảo mật dữ liệu (ví dụ: khuôn khổ quản trị cho sử dụng dữ liệu chặt chẽ hơn). Báo cáo về giải pháp bền vững. |

| Phương thức thanh toán khác (bao gồm ví điện tử và siêu ứng dụng) | Tăng cường các tính năng bảo mật trong điện thoại di động để ngăn chặn gian lận, đánh cắp / rò rỉ dữ liệu, phần mềm độc hại (ví dụ: sử dụng xác thực đa yếu tố hoặc công nghệ sinh trắc học để xác thực thanh toán)

Kiểm toán định kỳ rủi ro tín dụng cho những khách hàng tham gia vào các dịch vụ huy động vốn |

Đánh giá tiềm năng của việc chấp nhận và trao đổi CBDC để thúc đẩy việc áp dụng tiền kỹ thuật số Nghiên cứu các xu hướng thanh toán và các đối thủ cạnh tranh để thường xuyên nâng cấp các dịch vụ thanh toán Cân nhắc lại sự thỏa hiệp giữa sự thuận tiện của khách hàng và khả năng tiếp xúc với tội phạm mạng |

Hợp nhất cơ sở hạ tầng thanh toán, cho phép thực hiện các giao dịch xuyên biên giới với các loại tiền tệ khác nhau.

Tăng cường cung cấp dịch vụ thanh Nâng cao khả năng giám sát giao dịch AML để kiểm tra đa tình huống cùng với việc thay đổi hệ thống thanh toán. |

Chia sẻ các biện pháp bảo vệ dữ liệu người tiêu dùng và người bán.

Thường xuyên cập nhật về quy định mới và các phương pháp phản hồi kịp thời. |

| Viễn thông và bán lẻ | Cho phép sử dụng các hình thức thanh toán quốc tế mà du khách ưa dùng tại các cửa hàng (ví dụ: AliPay và WeChat Pay).

Áp dụng các phương thức tài chính thế hệ mới (tức là BNPL) cho người tiêu dùng. Chuyển đổi từ mã QR tĩnh sang mã QR biến đổi để nâng cao trải nghiệm thanh toán và bảo mật. |

Tái định hình các phương pháp quản lý chi phí của các thanh toán xuyên quốc gia ở mỗi bước của chuỗi giá trị thanh toán

Xác định xu hướng thanh toán |

Giới thiệu các công nghệ mới trong các cửa hàng để cho phép thanh toán không quẹt thẻ và không tương tác (ví dụ: công nghệ cửa hàng không cần thu ngân, thanh toán sinh trắc học).

Đầu tư vào các dịch vụ bảo vệ dữ liệu để xử lý thông tin của người tiêu dùng một cách có trách nhiệm. Số hóa các khoản thanh toán B2B để tăng tốc các giao dịch thương mại dọc theo chuỗi cung ứng và loại bỏ các quy trình thủ công. |

Triển khai các chiến dịch đào tạo hướng dẫn người tiêu dùng trong việc áp dụng các phương thức thanh toán mới. |

| Doanh nghiệp khác (ví dụ: nhà cung cấp dịch vụ cho người bán, bên thứ ba cung cấp bộ xử lý và thiết bị đầu cuối) |

Điều chỉnh phí trên mỗi giao dịch một cách hợp lý cho các SMEs.

Cung cấp các dịch vụ thanh toán tích hợp đa kênh cho các giao dịch B2C và B2B. Tăng cường khả năng phòng thủ an ninh mạng vì các tổ chức thanh toán là mục tiêu tấn công với nguồn dữ liệu phong phú. |

Đánh giá sự phát triển trong ngành, hành vi thanh toán của người tiêu dùng và khoảng trống trong các công cụ xử lý hiện tại để đổi mới các công cụ thanh toán, nhằm mang lại trải nghiệm không quẹt thẻ dễ dàng hơn (ví dụ: công nghệ sinh trắc học).

Nhìn nhận lại về tội phạm mạng: Đây là sự kết hợp của an ninh mạng và gian lận. |

Nâng cấp hệ thống, cho phép sử dụng các phương pháp xác thực khác và tạo mã QR biến động.

Phát triển công nghệ để hỗ trợ các cơ hội mới nổi như CBDC. Phát triển một mô hình hoạt động toàn diện được tích hợp dữ liệu về hiểm hoạ mạng, góp phần hỗ trợ quá trình kiểm tra gian lận/an ninh mạng/AML hiệu quả và an toàn hơn. |

Báo cáo về các hoạt động đảm bảo an ninh dữ liệu (tức là phương pháp lưu trữ, xử lý và truyền dữ liệu).

Báo cáo về các biện pháp và tiến độ trong việc hỗ trợ phát triển tài chính tài diện cho người bán. |

Nguồn: www.pwc.com/vn